Door de nieuwe box 3-regels zijn kleinere vermogens vanaf 2017 minder belasting gaan betalen en grotere vermogens meer. In welke categorie je ook valt: belasting betalen in box 3 is niet leuk als vermogen maar weinig opbrengt. Veel mensen gaan daarom op zoek naar alternatieven, zoals de aankoop van een tweede woning. Als die buiten Nederland ligt, zal Nederland hierover in vrijwel alle gevallen niet mogen heffen. Nederland zal voorkoming van dubbele belasting moeten verlenen met als gevolg dat de te betalen belasting in box 3 lager wordt. Als je je spaargeld investeert in een Spaanse tweede woning, ben je dan beter af?

Voordeliger

Zoals met alle investeringen hangt het antwoord onder meer af van de vraag wat de opbrengst zal zijn. Maar als we alleen naar de belastingheffing zouden kijken, kan een investering in een Spaanse tweede woning inderdaad interessant zijn. Het inkomen waarvan wordt uitgegaan en het toegepaste belastingtarief zijn in Spanje lager dan in Nederland. In Nederland is het tarief 30% bij een forfaitair inkomen van minimaal 2,86% tot maximaal 5,39% (2017). En in Spanje is dat 19% heffing over een forfaitair inkomen van 1,1-2% bij eigen gebruik. Bij verhuur worden de werkelijke huurinkomsten belast. Niet alleen het belastingtarief is dus lager, ook het bedrag waarover de belasting wordt berekend (het forfaitaire inkomen) is in Spanje lager dan in Nederland. Hier valt Spanje dus snel voordeliger uit.

Lees meer: Declareren in Spanje: waar moet een factuur aan voldoen?

Meerwaardebelasting

Een verschil is wel dat er in de Nederlandse box 3 geen extra belasting wordt geheven bij een verkoop, terwijl Spanje wel een meerwaardebelasting heeft. In Nederland zit die al in box 3 inbegrepen. Maar als die Spaanse meerwaardebelasting zou worden geheven, dan is er ook daadwerkelijk winst behaald op de Spaanse tweede woning. Tegelijkertijd, mocht het zo zijn dat de Spaanse woning niet in waarde stijgt, dan wordt er natuurlijk ook geen meerwaardebelasting toegepast. Als het geld op een Nederlandse spaarrekening blijft staan, zal er natuurlijk geen sprake zijn van een mogelijke meerwaarde. Dat maakt de box 3-heffing over spaarrekeningen sowieso duur en een Spaanse tweede woning zeker het overwegen waard. Nu is belastingheffing natuurlijk niet het enige waarnaar moet worden gekeken om te bepalen wat je met je spaargeld doet. Maar als het puur op belastingen aankomt, kan een Spaanse tweede woning een hele interessante optie zijn.

Lees meer: Spaans huis? Perfecte investering!

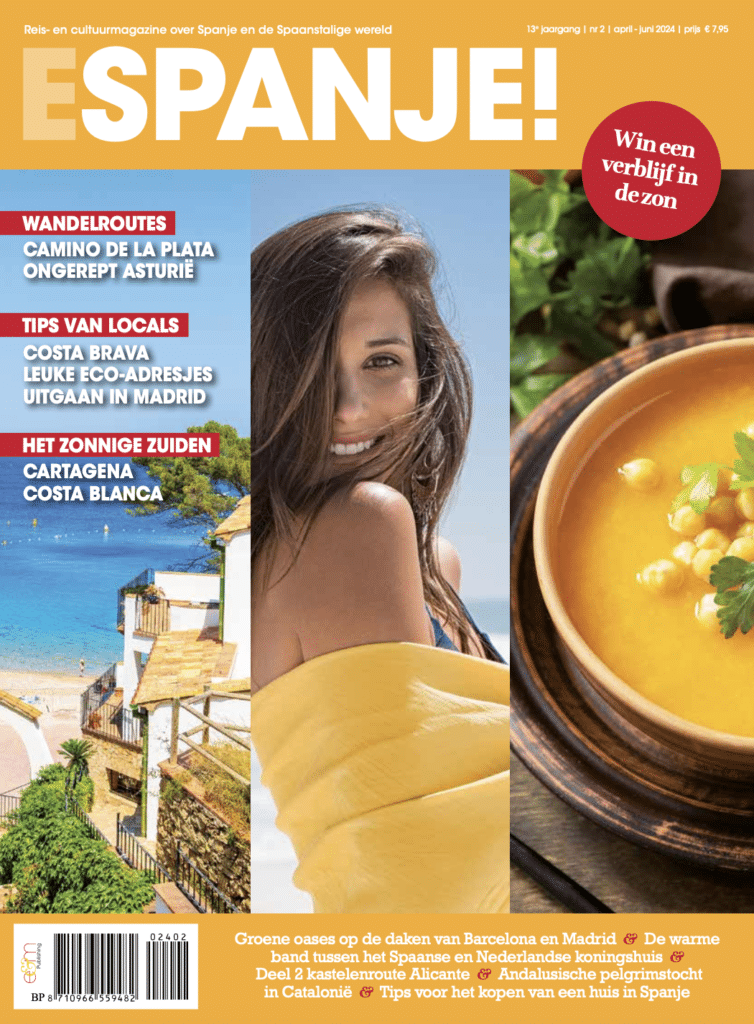

Dit artikel is eerder verschenen in ESPANJE! (nummer 1, jaargang 2017) en de informatie kan achterhaald zijn. Auteur: Thomas Vermeulen

Thomas Vermeulen

Actal fiscalisten

Raadhuisstraat 63

4701 PM ROOSENDAAL

www.actal.com

thomas@actal.com

tel: +31 6 86830978